Podziel się

Przed referendum powszechnie twierdzono, że wyjście z UE zaszkodzi brytyjskiej gospodarce. Jest zbyt wcześnie na oszacowanie wpływu Brexitu, ponieważ nie znamy jeszcze szczegółów dotyczących nowych stosunków pomiędzy Wielką Brytanią a Unią Europejską. Jednak zmiany w zakresie inflacji, płac i kredytów, które obserwujemy przed Brexitem wskazują, że Zjednoczone Królestwo zapłaci wysoką cenę za przegłosowanie wyjścia z UE.

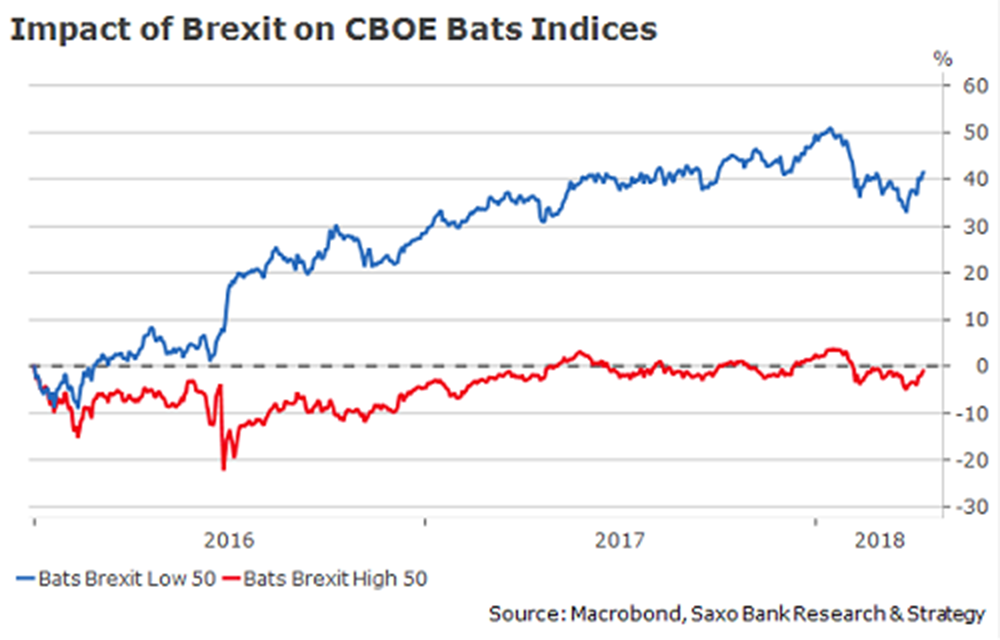

Wynik referendum najszybciej wpłynął na rynki finansowe. Za wartość referencyjną atrakcyjności ekonomicznej i inwestycji przyjęliśmy dane z CBOE Bats obejmujące 57 wskaźników dla 15 krajów, regionów paneuropejskich i strefy euro, a także wskaźniki dotyczące Brexitu i poszczególnych sektorów. Na wykresie poniżej kolorem niebieskim oznaczono 50 spółek z mniejszą pod względem przychodów ekspozycją na rynek brytyjski (Bats Brexit Low 50), natomiast kolorem czerwonym – 50 spółek, których największa część przychodów generowana jest w Wielkiej Brytanii (Bats Brexit High 50). Od 1 stycznia 2016 r. wyniki spółek zależnych od brytyjskiego rynku są bliskie zeru, natomiast wyniki przedsiębiorstw najmniej zaangażowanych na tym rynku wynoszą niemal 40%. Lukę tę można tłumaczyć wzrostem niepewności dotyczącej relacji Zjednoczonego Królestwa z UE, negatywnym trendem w obszarze zaufania konsumentów oraz spadkiem przewidywanej przyszłej otwartości Wielkiej Brytanii na handel i inwestycje. Czynniki te przyczyniają się do obniżenia atrakcyjności zarówno Wielkiej Brytanii, jak i spółek w znacznym stopniu zależnych od brytyjskiego rynku.

Brexit wywarł również zauważalny wpływ na inflację, która od sierpnia 2017 r. do stycznia 2018 r. gwałtownie wzrosła powyżej 3%, po czym zaczęła stopniowo spadać w związku ze słabnącym oddziaływaniem deprecjacji funta. Sytuacja finansowa brytyjskich gospodarstw domowych wygląda jednak niepokojąco. Przy braku wzrostu płacy nominalnej po referendum, znacznie podwyższona inflacja spowodowała spadek siły nabywczej. Już w latach poprzedzających referendum wzrost płac był bardzo ograniczony i generował zjawiska przypominające te, które doprowadziły do światowego kryzysu finansowego. W okresie tym nastąpiła istna eksplozja kredytów konsumenckich, która przyczyniła się do istotnego wzrostu zadłużenia gospodarstw domowych. Relacja długu brytyjskich gospodarstw domowych do ich dochodów osiągnęła aż 133%. Wskaźnik ten jest niemal o 60% wyższy, niż pod koniec lat 80. Dane historyczne wskazują, że koszty obsługi długu są możliwe do pokrycia, jednak ze względu na nieuniknioną degradację gospodarki w znacznej mierze wpłyną one na konsumpcję.

Brexit wywarł również zauważalny wpływ na inflację, która od sierpnia 2017 r. do stycznia 2018 r. gwałtownie wzrosła powyżej 3%, po czym zaczęła stopniowo spadać w związku ze słabnącym oddziaływaniem deprecjacji funta. Sytuacja finansowa brytyjskich gospodarstw domowych wygląda jednak niepokojąco. Przy braku wzrostu płacy nominalnej po referendum, znacznie podwyższona inflacja spowodowała spadek siły nabywczej. Już w latach poprzedzających referendum wzrost płac był bardzo ograniczony i generował zjawiska przypominające te, które doprowadziły do światowego kryzysu finansowego. W okresie tym nastąpiła istna eksplozja kredytów konsumenckich, która przyczyniła się do istotnego wzrostu zadłużenia gospodarstw domowych. Relacja długu brytyjskich gospodarstw domowych do ich dochodów osiągnęła aż 133%. Wskaźnik ten jest niemal o 60% wyższy, niż pod koniec lat 80. Dane historyczne wskazują, że koszty obsługi długu są możliwe do pokrycia, jednak ze względu na nieuniknioną degradację gospodarki w znacznej mierze wpłyną one na konsumpcję.

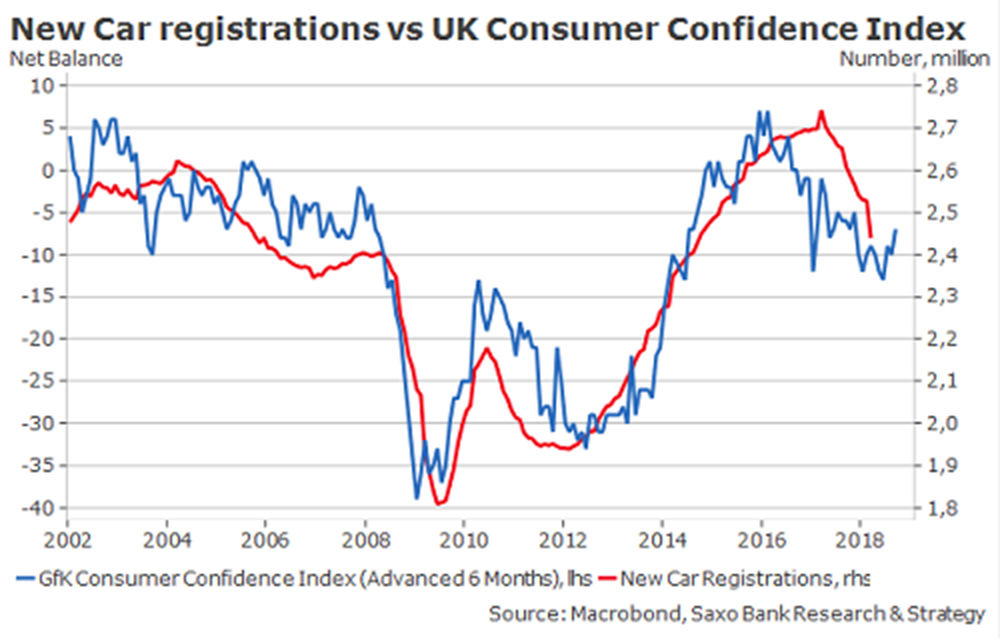

Taki scenariusz potwierdzają również wskaźniki wyprzedzające gospodarki. Liczba nowo zarejestrowanych pojazdów, często uznawana za wskaźnik wyprzedzający brytyjskiej gospodarki jako takiej, od 2016 r. spada w związku z coraz mniejszym zaufaniem konsumentów. Niedawny wzrost zaufania konsumentów, wskaźnika o sześć miesięcy wyprzedzającego liczbę nowo zarejestrowanych pojazdów, jest zdecydowanie zbyt nikły, by dawać nadzieje na trwałe odwrócenie trendu.

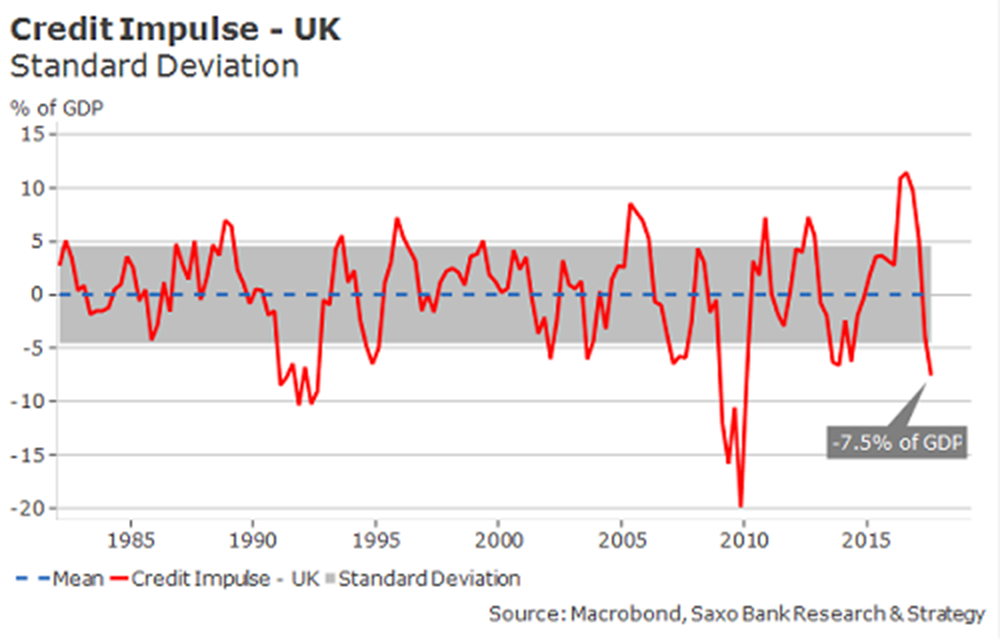

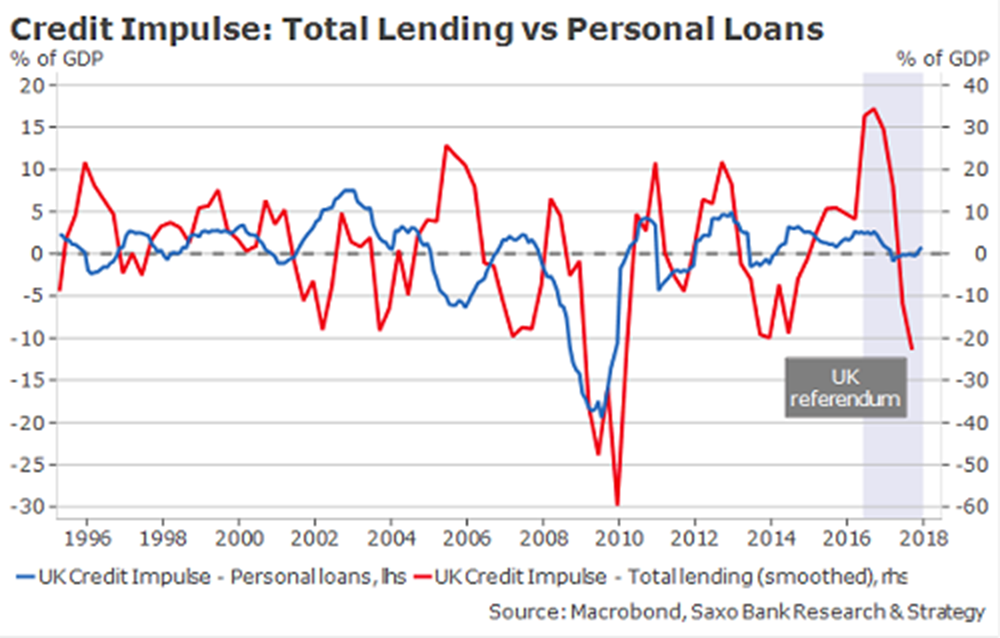

Jak dotąd tempo wzrostu gospodarczego w Wielkiej Brytanii jest mniej powolne, niż przewidywano, przede wszystkim ze względu na pozytywną dynamikę kredytową sprzed referendum. Nasz wewnętrzny wskaźnik – impuls kredytowy – odzwierciedlający napływ nowych kredytów udzielonych przez sektor prywatny w III kwartale 2016 r. osiągnął historyczną wartość szczytową, tj. 11% PKB. Ponieważ wskaźnik ten wyprzedza realną gospodarkę o 9-12 miesięcy, umożliwił minimalizację negatywnych skutków referendum. Od tego czasu cykl kredytowy uległ całkowitemu odwróceniu, a nasz wskaźnik zaczął spadać; obecnie wynosi on -7,5% PKB. Spadek ten odpowiada rozmiarom spadku odnotowanego podczas recesji na początku lat 90. Mimo iż korelacja pomiędzy impulsem kredytowym a niektórymi wskaźnikami aktywności jest stosunkowo słaba (korelacja z ostatecznym popytem krajowym wynosi 0,52), ten silny negatywny trend z pewnością w pewnym stopniu przyczyni się do zahamowania wzrostu PKB w perspektywie średnioterminowej.

Jak dotąd tempo wzrostu gospodarczego w Wielkiej Brytanii jest mniej powolne, niż przewidywano, przede wszystkim ze względu na pozytywną dynamikę kredytową sprzed referendum. Nasz wewnętrzny wskaźnik – impuls kredytowy – odzwierciedlający napływ nowych kredytów udzielonych przez sektor prywatny w III kwartale 2016 r. osiągnął historyczną wartość szczytową, tj. 11% PKB. Ponieważ wskaźnik ten wyprzedza realną gospodarkę o 9-12 miesięcy, umożliwił minimalizację negatywnych skutków referendum. Od tego czasu cykl kredytowy uległ całkowitemu odwróceniu, a nasz wskaźnik zaczął spadać; obecnie wynosi on -7,5% PKB. Spadek ten odpowiada rozmiarom spadku odnotowanego podczas recesji na początku lat 90. Mimo iż korelacja pomiędzy impulsem kredytowym a niektórymi wskaźnikami aktywności jest stosunkowo słaba (korelacja z ostatecznym popytem krajowym wynosi 0,52), ten silny negatywny trend z pewnością w pewnym stopniu przyczyni się do zahamowania wzrostu PKB w perspektywie średnioterminowej.

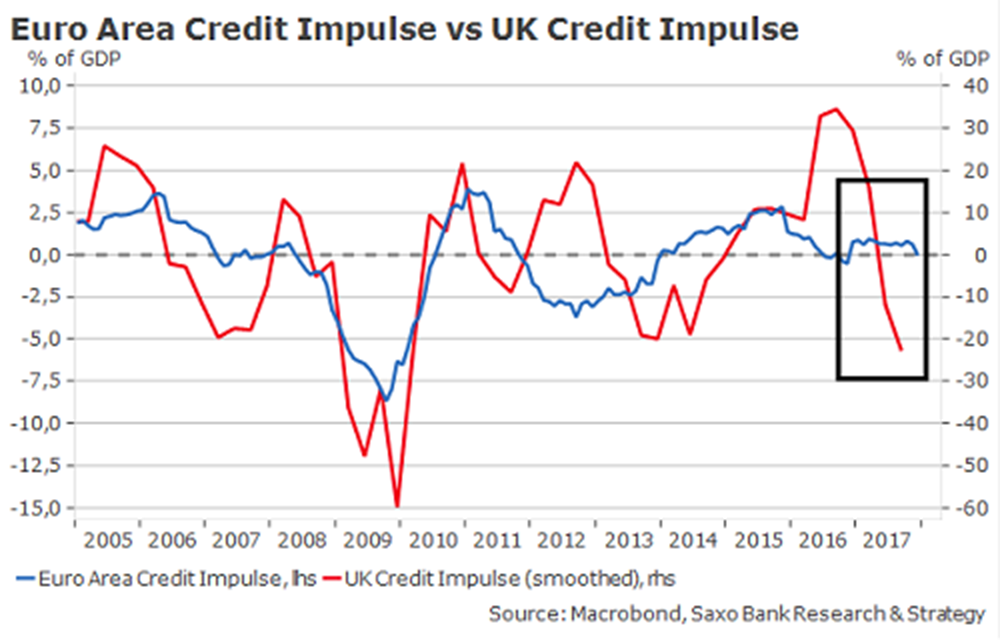

Negatywny wpływ referendum na kredyty jest szczególnie wyraźny, jeżeli porównamy impulsy kredytowe w Wielkiej Brytanii i w strefie euro. Zaledwie dwa kwartały po referendum, brytyjski impuls kredytowy spadł z najwyższego poziomu w historii do wartości ujemnych, podczas gdy w strefie euro pozostawał niski, ale dodatni.

Negatywny wpływ referendum na kredyty jest szczególnie wyraźny, jeżeli porównamy impulsy kredytowe w Wielkiej Brytanii i w strefie euro. Zaledwie dwa kwartały po referendum, brytyjski impuls kredytowy spadł z najwyższego poziomu w historii do wartości ujemnych, podczas gdy w strefie euro pozostawał niski, ale dodatni.

Napięcia finansowe gospodarstw domowych w Wielkiej Brytanii (wynikające z większej niepewności i spadku siły nabywczej) dobrze ilustruje napływ nowych kredytów osobistych i debetów w rachunku bieżącym od czasu referendum. Jak widać na wykresie poniżej, wskaźnik ten spadł niemal do zera, brutalnie kończąc boom kredytowy, który był motorem brytyjskiej gospodarki w latach po kryzysie.

Napięcia finansowe gospodarstw domowych w Wielkiej Brytanii (wynikające z większej niepewności i spadku siły nabywczej) dobrze ilustruje napływ nowych kredytów osobistych i debetów w rachunku bieżącym od czasu referendum. Jak widać na wykresie poniżej, wskaźnik ten spadł niemal do zera, brutalnie kończąc boom kredytowy, który był motorem brytyjskiej gospodarki w latach po kryzysie.

Mimo iż w ujęciu krótkoterminowym ocena brytyjskiej gospodarki przez większość ekonomistów była błędna, w perspektywie średnio- i długoterminowej pesymistyczna analiza tej gospodarki w znacznej mierze pozostaje zasadna. Obniżenie atrakcyjności, gigantyczny spadek impulsu kredytowego oraz powolna konsumpcja mogą łącznie doprowadzić do sytuacji, w której będziemy mogli mówić o „straconej dekadzie”. Główne czynniki załamania gospodarczego są już widoczne. Zapobiec temu mogłoby jedynie drugie referendum lub duże koncesje handlowe udzielone Wielkiej Brytanii przez UE, przy czym oba te rozwiązania są w równym stopniu mało prawdopodobne.

Mimo iż w ujęciu krótkoterminowym ocena brytyjskiej gospodarki przez większość ekonomistów była błędna, w perspektywie średnio- i długoterminowej pesymistyczna analiza tej gospodarki w znacznej mierze pozostaje zasadna. Obniżenie atrakcyjności, gigantyczny spadek impulsu kredytowego oraz powolna konsumpcja mogą łącznie doprowadzić do sytuacji, w której będziemy mogli mówić o „straconej dekadzie”. Główne czynniki załamania gospodarczego są już widoczne. Zapobiec temu mogłoby jedynie drugie referendum lub duże koncesje handlowe udzielone Wielkiej Brytanii przez UE, przy czym oba te rozwiązania są w równym stopniu mało prawdopodobne.